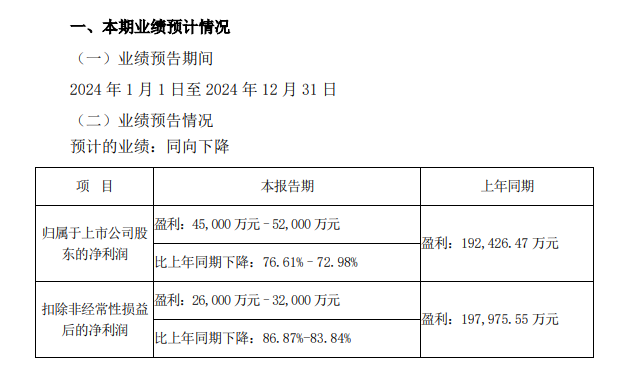

1月16日晚间,当升科技发布2024年度业绩预告,预计2024年度归母净利润将在4.5亿元~5.2亿元之间,较上年同期的19.24亿元下降76.61%~72.98%。

对此,当升科技解释,近年来,由于海外新能源汽车行业增速不及预期,国内外市场竞争持续加剧,公司国际客户销量占比下滑以及产品迭代换型等因素,导致2024年度经营业绩同比大幅下降。

当升科技的收入主要来自锂电材料业务,产品包括多元正极材料、钴酸锂、磷酸(锰)铁锂等,同时布局富锂锰基、固态锂电关键材料、钠离子电池正极材料等。

据此前发布的三季度报告显示,当升科技2024年第三季度实现营业收入19.84亿,归母净利润为1.77亿,扣非后归母净利润为1.05亿,公司整体盈利能力保持了稳定。同期,公司正极材料整体出货量稳定提升,磷酸(锰)铁锂产品出货量同比、环比均实现大幅增长;并持续加强与LG、SK、中创新航、亿纬锂能等国内外优质客户的合作关系,产品配套进入大众、现代、戴姆勒、宝马等海外高端新能源车企;高镍、中镍高电压、磷酸(锰)铁锂等产品实现顺利导入并实现批量供应。2024年前三季度,公司锂电正极材料产能利用率整体保持较高水平,磷酸(锰)铁锂出货量增长迅速,产线满产运行,多元材料产线整体运行良好。

近两年,国内外锂电正极材料产能快速扩张,行业竞争加剧,正极材料公司业绩普遍承压。2023年,当升科技业绩已遭受冲击,当年营收和归母净利润分别同比下滑28.86%和14.80%。

受境内外市场竞争加剧影响,原材料价格及当升科技产品售价同步下降,公司毛利率亦显现下滑趋势。2022年、2023年和2024年上半年,当升科技锂电材料业务毛利率分别为17.22%、17.89%和13.82%。

此外,当升科技出口业务占比较大,2023年其境外收入占比达近三成。但欧美等国家为提高自身锂电产业竞争力,先后出台一系列法案降低对中国等的进口依赖,欧美等地本土化政策的改变也对公司经营产生一定影响。对此,当升科技正加速布局海外市场,其拟在芬兰科特卡市规划建成年产6万吨欧洲新材料产业基地一期项目,总投资计划为7.74亿欧元。项目生产线按照NCM811/ NCA的要求来设计,同时具备生产多元材料NCM523、NCM622的能力。

当升科技在业绩预告中表示,未来公司将依托技术、产品、客户、管理等综合优势,穿越周期,实现长期健康发展。

参考来源:当升科技公告、每日经济新闻、环球网财经等

注:图片非商业用途,存在侵权告知删除!

本文地址:http://libattery.net/news/details2545.html

好文章,需要你的鼓励

邮箱:libatterychina@163.com

北京:北京市海淀区上地三街9号金隅嘉华大厦C座904

010-62980511

山东:山东省临沂市鲁商中心A12-1503-1

0539-8601323

锂电中国(libattery.net)版权所有

Copyright By 北京贝特互创科技有限公司

京ICP备11002324号-1

京公安网备11010802035676号

我有话说: